Previdenza complementare, la consapevolezza c’è. Ma i lavoratori che vi aderiscono sono ancora pochi

Cresce la voglia di previdenza complementare, ma i lavoratori che vi aderiscono sono ancora pochi. Vediamo i numeri.

/https://www.finanza.com/app/uploads/2022/05/7b3f5f5e6360a34e1b98a92620589542167d-fondi-comuni-risparmio-gestito-28.jpg)

Il destino della previdenza obbligatoria, in Italia, sembra già segnato: andrà verso il declino. La previdenza complementare, invece, potrebbe crescere, anche se solo 9,4 milioni di lavoratori hanno deciso di tutelare il proprio futuro attraverso una pensione integrativa. Stiamo parlando di 1/3 dei complessivi. A scattare una fotografia precisa e completa su come si stia muovendo il mercato della previdenza complementare ci ha pensato la ricerca Il mercato della Previdenza complementare in Italia, realizzata da Excellence Consulting.

Le potenzialità della previdenza complementare

Secondo lo studio effettuato da Excellence Consulting, i fondi pensione sono caratterizzati da una forte concentrazione, mentre nella bancassurance Generali sembra riuscire ad intercettare meglio l’esigenza di previdenza complementare dei lavoratori, con 19 miliardi euro di Riserve Previdenziali nel 2022 (25,8% del mercato) rispetto alle Riserve Vita (148,3 mld, 20,7% del mercato). A seguire ci sono gli altri big del settore:

- Poste Vita: 10,8 mld Riserve Prev., 14,7% del mercato vs 142,7 mld Riserve Vita, 19,9% del mercato;

- Intesa Sanpaolo: 8,4 mld Riserve Prev., 11,4% del mercato vs 136,5 mld Riserve Vita, 19,1% del mercato;

- Mediolanum: 4,9 mld Riserve Prev., 6,6% del mercato vs 24,8 mld Riserve Vita, 3,5% del mercato.

I numeri della previdenza complementare

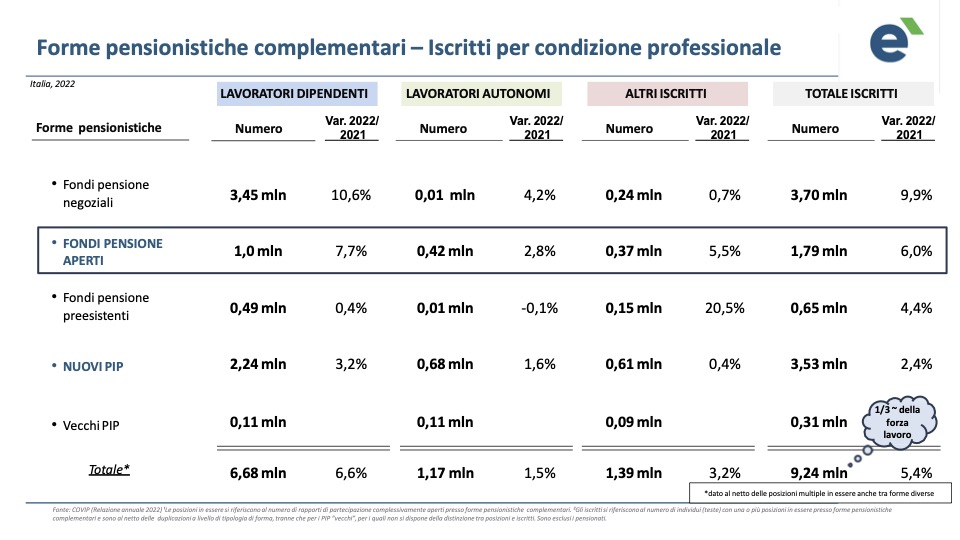

Le forme di previdenza complementare, nel 2021 e nel 2022, sono aumentate del 5,4% e coinvolgono 9,24 milioni di lavoratori. Ossia 1/3 del totale.

In Lombardia e nel Lazio vengono registrate le contribuzioni medie più elevate, con, rispettivamente, 4.350 euro e 3.010 euro. Seguono l’Emilia-Romagna con 2.920 euro e il Piemonte con 2.810 euro.

Dal 2021 al 2022 si sono si sono espansi maggiormente i seguenti prodotti:

- Fondi pensione negoziali: +9,9%, iscritti 3,7 mln;

- Fondi pensione aperti: +6%, iscritti 1,79 mln;

- Fondi pensione preesistenti: +4,4%, iscritti 0,65 mln;

- Nuovi PIP – Piani individuali pensionistici: +2,4%, iscritti 3,53 mln;

- Vecchi PIP: iscritti 0,31 mln.

Andando, invece, ad analizzare i player per categoria, si nota un’alta concentrazione del mercato. I primi sette Fondi pensione negoziali (Cometa, Fonchim, Fonte, Laborfonds, Fondenergia, Fondoposte, Fopen) raccolgono complessivamente il 32% degli iscritti e il 59% del patrimonio (36.164 mln vs 61.101 totale mercato). andando a dare un’occhiata, invece, agli altri numeri notiamo che:

- i primi sette Fondi pensione preesistenti (Previndai, Fondo Pensione Contribuzione Definita Intesa Sanpaolo, Fondo Pensione Contribuzione Definita Unicredit, Fondo “Mario Negri” Aziende commerciali/spedizione/trasporto, Previp, BCC Fondo Pensione, Previbank) hanno raccolto il 64% degli iscritti e il 69% del patrimonio (38.534,8 mln vs 56.160 totale);

- i primi 7 Fondi pensione aperti (Arca, Intesa Sanpaolo Vita, Fideuram Vita, Amundi, Allianz, Azimut, Generali) il 57% degli iscritti e il 59% del patrimonio (16.677,5 mln vs 28.047 totale);

- i primi 7 Piani individuali pensionistici (Poste Vita, Generali, Alleanza Assicurazioni, Mediolanum, Allianz, Unipolsai, Gamalive) il 76% degli iscritti e il 78% del patrimonio (35.626,4 mln vs 45.492,2 totale).

L’importanza delle banche ed assicurazioni nazionali

La ricerca mette in evidenza il ruolo giocato dalle banche e dalle le assicurazioni nazionali, che riescono a soddisfare la domanda di previdenza complementare. Ma vediamo i numeri nel dettaglio. Generali da sola riesce a coprire una quota del mercato previdenziale pari al 25,8% pari a 19 miliardi di euro, superiore a quella Vita pari a 148,3 miliardi di euro corrispondente ad una quota di mercato del 20,7%. Seguono:

- Poste Vita: 10,8 mld nella Prev., 14,7% del mercato vs 142,7 mld nel Vita, 19,9% del mercato;

- Intesa Sanpaolo: 8,4 mld nella Prev., 11,4% del mercato vs 136,5 mld nel Vita, 19,9% del mercato;

- Allianz: 5,1 mld nella Prev., 6,9% del mercato vs 52,3 mld nel Vita, 7,3% del mercato;

- Unipolsai: 7,1 mld nella Prev., 9,7% del mercato vs 38,5 mld nel Vita, 5,4% del mercato.

lo, e Mediolanum tra le reti, – delle grandi potenzialità di questo mercato, dall’altra parte c’è l’opportunità di accelerare nei processi di crescita, migliorando i modelli organizzativi e gli approcci commerciali dedicati alla previdenza.Dal 2020 al 2050 – afferma Maurizio Primanni, ceo di Excellence Consulting (nella foto) – il tasso di sostituzione lordo della previdenza obbligatoria decrescerà dal 71,7% al 58,4% nel privato e dal 54,9% al 46,7% tra gli autonomi (dati Ragioneria generale dello Stato), ma la previdenza complementare in Italia è ancora in stallo: le forme previdenziali integrative nel nostro Paese rappresentano alla fine del 2022 meno del 10% del Pil, in UK oltre il 100% e nei Paesi Bassi più del 200%. La nostra ricerca dimostra che, se da un lato c’è consapevolezza, sia da parte dei lavoratori della necessità di tale scelta, sia da parte dei distributori – in particolare Generali, Poste Vita e Intesa Sanpao

Se vuoi aggiornamenti su Finanza inserisci la tua email nel box qui sotto:

/https://www.finanza.com/app/uploads/2026/01/Cyberlex.png)

/https://www.finanza.com/app/uploads/2024/02/stellantis.jpg)

/https://www.finanza.com/app/uploads/2024/02/imported-image-20240201-092548-561.jpeg)