E’ giallo sulle obbligazioni CASHES di UniCredit: prima lo shock per stop cedola, poi la notizia dei versamenti

La nuova era del neo AD di UniCredit Andrea Orcel viene macchiata subito dal caso delle obbligazioni convertibili Cashes: la banca comunica lo scorso fine settimana ai creditori sottoscrittori di quei bond che non potrà pagare la cedola in dat...

/https://www.finanza.com/app/uploads/2022/05/7bd00ef5b2ba4042d6924e38b5609250757d-andrea-orcel-gettyimages159167458-17.jpg)

La nuova era del neo AD di UniCredit Andrea Orcel viene macchiata subito dal caso delle obbligazioni convertibili Cashes: la banca comunica lo scorso fine settimana ai creditori sottoscrittori di quei bond che non potrà pagare la cedola in data 25 maggio, adducendo come motivazione la perdita di 2,8 miliardi di euro sofferta dal bilancio del 2020.

Tutto in regola: in questo modo UniCredit risparmia 30 milioni di euro circa, riservandosi anche la possibilità di non pagare i pagamenti successivi, per un risparmio totale di 120 milioni.

Il caos esplode tuttavia nella giornata di martedì 26 maggio – ieri – quando alcuni obbligazionisti affermano di aver ricevuto, invece, la cedola.

UniCredit insiste di non aver versato nulla, e a questo punto la vicenda si tinge di giallo, ed esplode il caso del ‘giallo della cedola’.

Chi ha effettuato quei versamenti?

La storia viene riportata da Bloomberg, che sottolinea come, venire a capo della vicenda, non sia del tutto semplice, vito che la struttura complicata dei bond da 2,98 miliardi comporta il coinvolgimento di diversi operatori, il che significa a sua volta che ognuno di questi soggetti avrebbe potuto commettere l’errore.

Le obbligazioni CASHES, infatti – acronimo che sta per “Convertible and Subordinated Hybrid Equity-Linked Securities” – coinvolgono diverse banche, che agiscono in qualità di depositarie e fiduciarie di questi strumenti finanziari.

In questo caso, si tratta di obbligazioni che vennero emesse nell’era in cui amministratore delegato di Piazza Gae Aulenti era Alessandro Profumo, nel 2008, per un valore complessivo per l’appunto di quasi 3 miliardi di euro, e con scadenza nel 2050.

Secondo Bloomberg, è possibile che Euroclear abbia accreditato la cedola sui conti di alcuni clienti, o che per sbaglio abbia inviato un codice, notificando il pagamento ad alcuni detentori di obbligazioni CASHES. Un portavoce di Euroclear contattato da Bloomberg si è rifiutato di rilasciare commenti.

Il punto è che, se si è trattato di un errore, e dunque alcune somme sono state trasferite agli obbligazionisti, l’interrogativo sarà se gli obbligazionisti dovranno restituire il denaro e in generale come verrà gestita la situazione.

“Anche se non è stata colpa loro (di UniCredit), ma di una banca depositaria o fiduciaria, il momento in cui ciò sta avvenendo è molto spiacevole – ha commentato a Bloomberg Paola Biraschi, analista di CreditSights .- Già avevano sofferto un certo danno reputazionale a causa dell’imprevedibilità dell’annuncio sulla cedola. Gli investitori ora vorranno conoscere le ragioni del presunto pagamento della cedola. E se qualsiasi somma è stata trasferita, immagino che si tenterà di recuperarla dai detentori di obbligazioni”.

“E’ imbarazzante per loro, ovviamente, anche se non è colpa loro – ha commentato sempre a Bloomberg Jerome Legras, managing partner e responsabile della divisione di ricerca di Axiom Alternative Investments – Ma la verità è che questo è accaduto perché UniCredit ha colto tutti di sorpresa“.

Il vero shock c’è stato di fatto venerdì scorso 21 maggio, quando Bloomberg News e successivamente Reuters hanno riportato la notizia della decisione di UniCredit di non pagare la cedola 2020 sui titoli Cashes.

La mossa “ha colto di sorpresa gli investitori dopo le rassicurazioni date in proposito dalla banca durante la call sui risultati annuali e affondato i titoli stessi negli scambi ‘over the counter'”, si leggeva in un articolo di Reuters, che aveva ricordato che “lo scorso febbraio il Cfo Stefano Porro aveva risposto affermativamente agli analisti che chiedevano se la banca si aspettava di pagare la cedola sui cashes così come sulle emissioni Tier 1″.

Reuters aveva comunque riportato anche il giudizio degli analisti di Citi che, a dispetto del giallo della cedola, avevano rassicurato gli investitori, affermando di non intravedere “ripercussioni sulla politica di dividendi di UniCredit derivanti della decisione sui cashes.

“Sebbene possa essere una sorpresa negativa per i detentori dei Cashes – recitava la nota di Citi – non dovrebbe avere alcun impatto sulla capacità della banca di pagare i dividendi sull’utile 2021 né sull’annunciato buyback“.

Da segnalare che la banca italiana ha pagato 268 milioni di euro in dividendi ad aprile, lanciando anche un piano di buyback azionario da 179 milioni di euro che dovrebbe concludere entro fine settembre. L’assemblea dei soci – ha ricordato Reuters – ha inoltre approvato un nuovo piano di buyback da 652 milioni di euro soggetto alle restrizioni regolatorie legate alla pandemia che scadono il 30 settembre”.

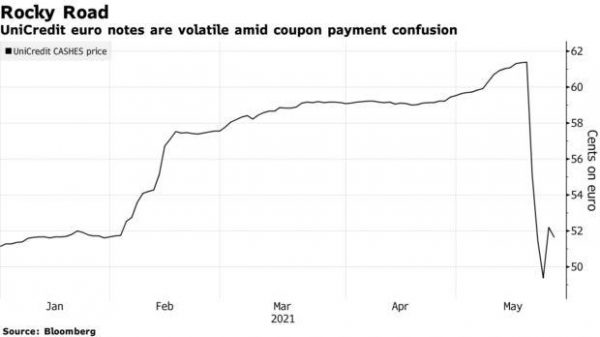

Il caso obbligazioni CASHES è stato scontato sia dal titolo UniCredit che dalle obbligazioni stesse: nella giornata di ieri, i bond hanno perso 0,5 centesimi a 51,2, a fronte di un calo dell’azione UniCredit scambiata sul Ftse Mib. Poco mossi invece gli Additional Tier 1 bond di Piazza Gae Aulenti.

I CASHES vengono scambiati a un valore inferiore di circa 10 centesimi di euro rispetto al valore che presentavano prima della notizia relativa alla decisione di UniCredit di non pagare la cedola.

Oggi il titolo UniCredit riporta un solido rialzo: c’è infatti un’altra notizia che interessa Gae Aulenti, decisamente positiva.

La banca ha annunciato di avere collocato con successo bond per due miliardi di dollari. In particolare, il gruppo bancario guidato da Orcel “ha emesso titoli senior preferred callable con scadenza a 6 anni richiamabili dopo 5 anni per 1 miliardo di dollari e senior preferred callable con scadenza a 10 anni richiamabili dopo 11 anni per 1 miliardo di dollari, per un importo complessivo di 2 miliardi destinati ad investitori istituzionali. I titoli sono computabili ai fini TLAC/MREL e contribuiscono a garantire liquidità alla curva di credito in dollari”.

Gli ordini sono stati superiori a 8 miliardi di dollari, a conferma dell’interesse del mercato.

Se vuoi aggiornamenti su Finanza inserisci la tua email nel box qui sotto:

/https://www.finanza.com/app/uploads/2025/12/wp_drafter_185967.jpg)

/https://www.finanza.com/app/uploads/2022/05/7be3f00eb24efd4790bdbac67eb94e241d7d-draghi.jpg)

/https://www.finanza.com/app/uploads/2022/05/7b6dc645b63bb84904ba5f1becce1abdde7d-schauble-weidmann.jpg)