Inflazione e risparmi: mantenere la liquidità? Una scelta che può portare a perdere valore reale fino al 30%

La cronaca economica dominante nell'ultimo periodo passa per il tema dell'inflazione. Soprattutto dopo la pubblicazione del Cpi statunitense del mese di aprile che è salito ben oltre le attese, facendo salire i timori per l'inflazione e facend...

/https://www.finanza.com/app/uploads/2022/05/7b3f5f5e6360a34e1b98a92620589542167d-fondi-comuni-risparmio-gestito-18.jpg)

La cronaca economica dominante nell’ultimo periodo passa per il tema dell’inflazione. Soprattutto dopo la pubblicazione del Cpi statunitense del mese di aprile che è salito ben oltre le attese, facendo salire i timori per l’inflazione e facendo scattare di conseguenza un aumento della volatilità sui listini azionari globali. In particolare, gli investitori temono che una rapida ripresa dell’inflazione obblighi le banche centrali a correggere la propria politica monetaria prima del previsto. Niente di nuovo, dal momento che il tema è al centro dell’attenzione degli investitori da diversi mesi, ma sempre più persone si chiedono se il percorso di crescita che ha caratterizzato i mercati azionari negli ultimi mesi sia ancora sostenibile.

Un tema su cui si è soffermato Michele Morra, portfolio manager di Moneyfarm, nel report dal titolo “Inflazione: impatto sui mercati e conseguenze di lungo termine sui risparmi degli italiani“. “Crediamo che l’accelerazione dell’inflazione sia transitoria. Gran parte dell’impennata dei prezzi può essere attribuita all’effetto base – Michele Morra -. L’inflazione viene misurata su base annua e il confronto con i livelli molto bassi dei prezzi delle materie prime lo scorso anno spiega i livelli elevati raggiunti in questi giorni. Se si guarda poi all’ultima pubblicazione del Consumer Price Index negli Stati Uniti, il forte aumento dei prezzi riguarda soprattutto i settori più colpiti dalla pandemia (come le tariffe aeree, le auto a noleggio, la ristorazione e l’industria del turismo) e quindi avrà vita breve”. Secondo Morra, l’attuale aumento dell’inflazione è concausa dei livelli molto bassi dei prezzi delle materie prime dello scorso anno e dell’attuale crescita della domanda aggregata.

Ci sono anche le considerazioni sul mercato del lavoro. Negli Stati Uniti e altrove si stanno facendo ancora i conti con i danni causati dalla pandemia, con il tasso di occupazione lontano dai livelli precedenti al Covid-19. La Fed ha annunciato che nel rivedere le sue politiche si concentrerà prima di tutto sulla ripresa del mercato del lavoro piuttosto che sulla dinamica dei prezzi. Il mercato del lavoro, solitamente, raggiunge il proprio apice alcune settimane dopo il picco dell’attività economica e ciò rassicura sul fatto che il momento in cui la banca centrale invertirà la politica monetaria è ancora lontano. Fatte tutte queste dovute considerazioni, è sicuro che l’inflazione rimanga una variabile rilevante per i mercati finanziari nei prossimi mesi.

Inflazione e le conseguenze di lungo termine sui risparmi degli italiani

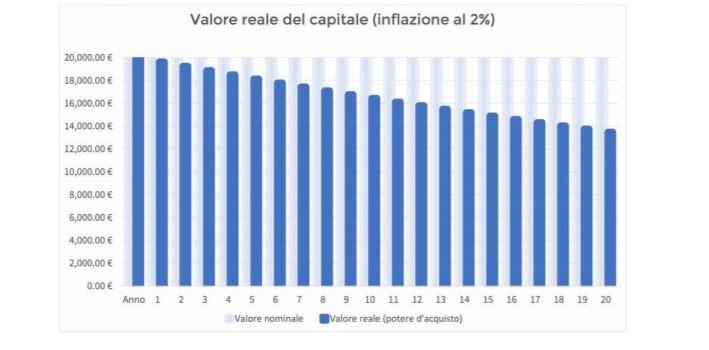

Ma se questo è il contesto macroeconomico con cui bisogna fare i conti, quali sono i risvolti per le tasche dei risparmiatori? Da Moneyfarm non hanno dubbi: in situazioni come quella attuale d’inflazione e bassi tassi di interesse mantenere il capitale in liquidità è un modo certo per perdere valore reale. “In passato detenere la propria ricchezza sul conto corrente o altri strumenti liquidi era un’opzione che garantiva rendimenti costanti e a basso rischio in grado di proteggere il capitale dalla svalutazione dovuta all’inflazione – spiega Morra -. In altre parole, contanti e depositi pagavano interessi superiori al tasso di inflazione e dunque sufficienti a controbilanciare l’inflazione. Durante i periodi in cui l’inflazione è moderata e i tassi di interesse sono alti, tenere i risparmi in liquidità è una strategia consigliabile per mantenere e accrescere la ricchezza a lungo termine”. Di contro, in situazioni in cui è vero il contrario – alta inflazione e bassi tassi di interesse – mantenere il capitale in liquidità è un modo sicuro per perdere valore reale. “Man mano che i prezzi aumentano, il potere d’acquisto dei risparmi può diminuire in modo drammatico. Nel grafico, è possibile apprezzare l’effetto dell’aumento dei prezzi su un capitale di 20mila euro per un periodo di 20 anni”, affermano da Moneyfarm.

Michele Morra, portfolio manager di Moneyfarm, entra più nel dettaglio della questione spiegando che il tasso di inflazione considerato nella simulazione è del 2%, un livello vicino al target di inflazione di medio termine della maggior parte delle banche centrali. Quando il prezzo di beni e servizi cresce, la stessa quantità di denaro vale meno in termini di potere d’acquisto. Anche se il valore nominale del denaro rimane lo stesso, il valore reale del denaro diminuisce drasticamente. Con un tasso di inflazione del 2% su 10 anni, 20mila euro varranno quindi l’equivalente di 13.450 euro. La simulazione considera solo il tasso generale di inflazione, misurato su un paniere di beni e servizi diversi. Prodotti specifici possono registrare un tasso di inflazione maggiore, riducendo ancora di più il valore futuro del risparmio quando viene utilizzato per acquistarli. Prendiamo l’esempio della casa, il cui valore è cresciuto di oltre il 2% all’anno nella maggior parte delle grandi città negli ultimi 10 anni. Ciò significa che se il l’obiettivo è acquistare una casa, i soldi tenuti in contanti si sarebbero svalutati molto più del tasso generale di inflazione in questo periodo di tempo.

“Recentemente, abbiamo condotto uno studio confrontando la performance di un capitale lasciato nel conto deposito e quelle di un investimento bilanciato su un periodo di 10 anni. Quando si tiene conto dell’inflazione, i depositi hanno chiuso il decennio con un valore reale notevolmente inferiore rispetto a quando era iniziato“, osserva Morra spiegando che al contrario, un investimento bilanciato avrebbe generato rendimenti reali positivi. Certo la volatilità di un investimento finanziario è superiore a quella della liquidità così come il rischio associato, ma, numeri alla mano, su un periodo lungo investire è la strada migliore per battere l’inflazione e proteggere il capitale.

Questo è il motivo per cui i risparmiatori dovrebbero tenere conto dell’inflazione quando operano scelte finanziarie di lungo termine. Spesso si sente dire che l’inflazione non è un problema, perché negli ultimi anni è stata sotto controllo, ma questo modo di ragionare è completamente sbagliato perché si focalizza sul passato per prendere decisioni sul futuro. “C’è la possibilità che l’aumento dei livelli di inflazione abbia un impatto sui mercati finanziari nel breve termine, ma che l’inflazione eroda il valore reale dei risparmi lasciati in liquidità, visti i tassi di interesse bassi (fattore praticamente certo nei prossimi anni), è una certezza nel lungo termine”, conclude l’esperto.

Se vuoi aggiornamenti su Finanza inserisci la tua email nel box qui sotto:

/https://www.finanza.com/app/uploads/2025/12/wp_drafter_185967.jpg)

/https://www.finanza.com/app/uploads/2022/05/7b609c8ae37cea40c4b11ed31414a86c4b7d-bitcoin-19.jpg)

/https://www.finanza.com/app/uploads/2022/05/7b68adbbcf1c484ac08d88bb8ca1cdabfa7d-bitcoinvsethereum-1.jpg)